Глубокий анализ результатов какого-либо отдельного проекта не является задачей данной статьи, так же как и сравнение этих проектов и подготовка выводов о достигнутых результатах. Предполагалось, что краткое описание отдельных проектов поможет проиллюстрировать активность центральных банков различных стран в этой области. Примером более тщательного изучения некоторых проектов в целях использования существующего опыта может служить «Проект цифровой тенге» (Казахстан). Проведенный анализ показал, что подавляющее большинство существующих проектов инициируют центральные банки, а также международные организации и участники мирового финансового рынка, активно вовлеченные в международные платежные отношения. Изучение результатов, достигнутых при тестировании проектов, дает нам понимание того, как в ближайшем будущем могут развиваться расчеты в цифровых валютах центральных банков (ЦВЦБ), в том числе трансграничные.

Введение

В последнее время многие центральные банки, если не большинство, изучают как концептуально, так и технически возможности цифровых валют центральных банков (далее —ЦВЦБ) в различных формах — в розничной, оптовой, одновременно в обеих формах (см.,например «Проект цифровой тенге» [Национальный Банк Казахстана, 2021]). Большая часть их деятельности сосредоточена на изучении и/или разработке ЦВЦБ для достижения определенных целей внутренней денежно-кредитной политики.

Конкретные шаги центральных банков могут принимать различные формы, такие как соглашения об общих стандартах клиринга и расчетов, идентификации, обработки данных и обмена сообщениями, а также объединение различных систем ЦВЦБ или даже разработка единой системы для трансграничных ЦВЦБ.

Еще в октябре 2020 г. G20 одобрила «дорожную карту» [Financial Stability Board, 2020] по улучшению трансграничных платежей в целях решения таких давних проблем, как высокие затраты, низкая скорость, ограниченный доступ и недостаточная прозрачность таких платежей. В этой «дорожной карте» цифровым валютам центральных банков отводится особая роль. ЦВЦБ определяются как деньги центрального банка в цифровом формате, деноминированные в национальных расчетных единицах, которые могут использоваться для розничных платежей и других расчетов1.

Нельзя не отметить, что пандемия коронавируса подтолкнула центральные банки к активизации разработки своих цифровых валют. Многие из них изучают потенциал и потребность именно в цифровой форме наличных денег, розничной цифровой валюте центрального банка (розничная ЦВЦБ), которая обеспечит потребителям те же функции и такую же защиту от неожиданных событий, как и наличные деньги, а также позволит им совершать платежи без физических банкнот и монет. Опрос, проведенный Банком международных расчетов (BIS) в 2020 г. среди более чем 60 центральных банков, показал, что именно пандемия усилила мотивацию центральных банков к развитию розничных ЦВЦБ и вывела на первое место среди целей предоставление доступа к деньгам центральных банков во время чрезвычайных ситуаций и необходимость дополнить способы оплаты наличными в условиях, когда требуется социальное дистанцирование. Таким образом, изменят ли розничные ЦВЦБ использование наличных денег в их физической форме в качестве средства платежа или средства сбережения, будет зависеть от решений центрального банка. Эти решения, а также степень и скорость введения ЦВЦБ, безусловно, будут отличаться в разных странах и зависеть от существующей платежной инфраструктуры и платежных инструментов. Огромное количество разнообразных экспериментов и проектов, уже запущенных или только запускаемых в данной сфере, подтверждает данную тенденцию [Kosse, Mattei, 2022]. Изучение этих экспериментов и пилотных проектов является необходимым шагом для всех центральных банков, планирующих появление своих ЦВЦБ.

Роль SWIFT и регуляторов по развитию ЦВЦБ

Несомненно, главными игроками в области развития ЦВЦБ будут центральные банки, такие организации, как SWIFT, BIS, и, возможно, некоторые банки развития. Организация SWIFT занимается изучением ЦВЦБ с 2020 г., и ее стратегия заключается в обеспечении мгновенных трансграничных трансакций. В 2021 г. SWIFT опубликовала доклад, посвященный исследованию цифровых валют центральных банков и их применению в международных расчетах [SWIFT, 2022]. В докладе отражены результаты экспериментов, полученные в рамках пилотного проекта по достижению совместимости между сетью ЦВЦБ и платежной сетью, отличной от ЦВЦБ. В этих экспериментах использовали существующую инфраструктуру для обмена сообщениями, чтобы обеспечить бесперебойный

поток трансакций на основе масштабируемой модели без необходимости ручной обработки промежуточных сообщений. Это решение дает возможность центральным банкам интегрировать свои ЦВЦБ в трансграничные расчеты в форме ЦВЦБ за счет внедрения соединительного шлюза с использованием стандарта ISO 20022.

Сегодня глобальная экосистема ЦВЦБ может стать фрагментированной, поскольку многочисленные центральные банки разрабатывают свои собственные цифровые валюты, основанные на различных технологиях, стандартах и протоколах. Различные системы ЦВЦБ должны эффективно работать вместе, иначе это ограничит способность предприятий и потребителей осуществлять трансграничные платежи с использованием ЦВЦБ.

SWIFT планирует играть роль глобальной инфраструктуры также и в области передачи сообщений с использованием расчетов по ЦВЦБ.

Детали интересного и очень важного проекта были озвучены 5 октября 2022 г., когда система финансовых сообщений SWIFT представила свое видение глобальной сети цифровых валют центральных банков. Этот проект включил результаты 8-месячного эксперимента с использованием различных технологий и валют, в котором участвовали центральные банки Франции и Германии, а также такие глобальные банки, как HSBC, Standard Chartered

и UBS. Этот эксперимент был направлен на изучение того, как ЦВЦБ могут использоваться на международном уровне и даже при необходимости конвертироваться в фиатные деньги. По словам Н. Керигана, главы отдела инноваций SWIFT, — это лишь первая версия, за которой последуют более сложные испытания, и они будут длиться весь 2023 г.

Что касается регуляторов, то многие центральные банки видят огромный потенциал использования ЦВЦБ для международных расчетов. В целом во всем мире ЦВЦБ рассматриваются как важная инновация, поскольку их можно эффективно запрограммировать для удовлетворения конкретных потребностей как правительств, так и отдельных лиц.

Отметим, что в некоторых странах, таких как Багамские Острова и Нигерия, ЦВЦБ уже работают. Китай серьезно продвинулся в реальных испытаниях электронного юаня. Вместе с тем представитель Федеральной резервной системы США К. Уоллер в октябре 2022 г. заявил, что создание цифровой валюты центрального банка США, скорее всего, не имеет значения для долгосрочного статуса американского доллара, а цифровой доллар не принесет материальных преимуществ по сравнении с платежами в долларах США.

Исследовательский проект icebreaker как пример сотрудничества Нескольких центральных банков

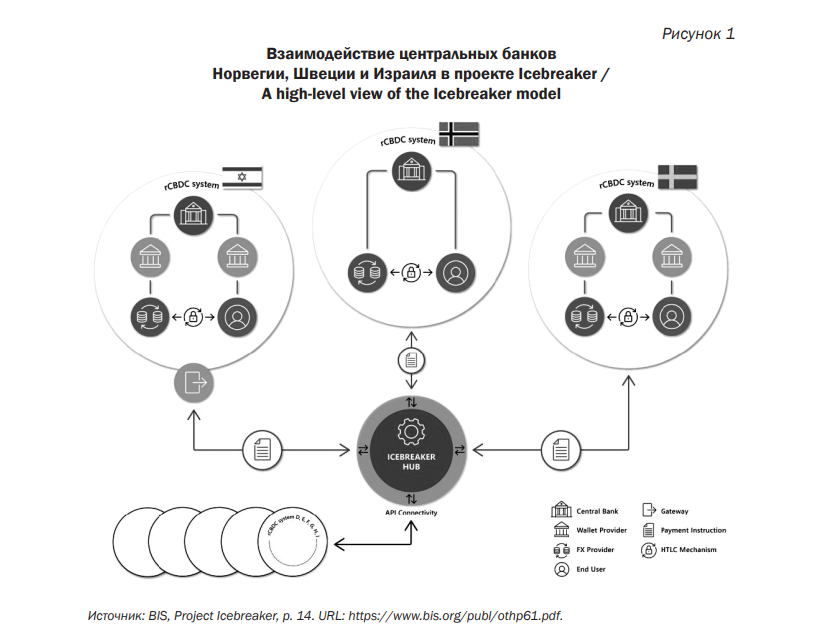

Проект Icebreaker, который инициировали Банк международных расчетов (BIS) и центральные банки трех стран — Израиля, Норвегии и Швеции [BIS, 2023], интересен тем, что была создана экспериментальная платформа для расчетов с использованием ЦВЦБ трех центральных банков (рис. 1). Проект длился до конца 2022 г., а окончательный отчет ожидается в первой половине 2023 г. Этот проект был направлен на исследование того, как ЦВЦБ можно использовать в международных розничных платежах и денежных переводах. Израиль, Норвегия и Швеция сначала тестируют взаимную привязку цифровых валют своих центральных банков. Затем центральные банки этих стран подключат прототипы своих систем ЦВЦБ друг к другу для предоставления возможностей обмена своих валют и трансграничных платежей между этими странами.

Проект Icebreaker должен помочь оценить возможности использования ЦВЦБ для мгновенных трансграничных розничных платежей и денежных переводов. Кроме того, он поможет протестировать некоторые ключевые функции цифровых денег и технологическую осуществимость взаимосвязи различных национальных систем ЦВЦБ. Таким образом, проект Icebreaker предназначен для создания архитектуры, которая будет способна обеспечить мгновенные трансграничные розничные платежи ЦВЦБ по значительно более низкой цене, чем в существующих платежных системах, которые обычно основаны на отправке платежей конечному получателю через несколько разных банков. Он позволит глубже разобраться в преимуществах различных технологий, архитектуры и дизайна цифровых валют, а также в области управления рисками. Предполагается, что полученные результаты будут очень полезны для центральных банков других стран, которые планируют внедрить ЦВЦБ в том числе с целью развития трансграничных платежей.

Улучшение трансграничных платежей — одно из важнейших направлений развития цифровых валют

Трансграничные платежи ЦВЦБ охватывают следующие случаи:

1) платеж между резидентами, включая финансовые учреждения — резиденты двух отдельных юрисдикций, где по крайней мере одна организация использует ЦВЦБ;

2) передача ЦВЦБ резидентом или нерезидентом на кошелек или счет, обслуживаемый в другой юрисдикции, или наоборот. Многие платежи также являются трансграничными — это валютные платежи, при которых плательщик и получатель платежа, соответственно, дебетуются и кредитуются в разных валютах. Трансграничные платежи ЦВЦБ могут также включать платежи, производимые туристами и деловыми путешественниками, либо когда они используют валюту своей страны, находясь за границей, либо когда они приобретают ЦВЦБ страны, которую они посещают [IMF, 2020].

Трансграничные платежи сталкиваются со многими проблемами: высокая стоимость, низкая скорость, ограниченный доступ и недостаточная прозрачность. Нельзя забывать и о таком важном элементе межвалютных трансакций, как конвертация валюты. Кроссвалютные платежи — это платежи, при которых счета плательщика и получателя платежа соответственно дебетуются и зачисляются в двух разных валютах. На каком-то этапе в цепочке платежей валюта плательщика должна быть конвертирована в валюту получателя платежа. В 2021 г. G20 запустила амбициозную программу по совершенствованию трансграничных платежей [Financial Stability Board, 2021], направленную на увеличение их скорости, снижение стоимости, повышение прозрачности и инклюзивности.

Один из разделов этой программы посвящен анализу того, какую роль в улучшении трансграничных платежей могут сыграть ЦВЦБ. Инновационный центр BIS и другие международные учреждения и комитеты по установлению платежных стандартов в настоящее время активно изучают использование ЦВЦБ в трансграничных платежах. Одним из наиболее интересных результатов проделанной работы стало понимание того, что для осуществления кросс-валютного платежа организация, ответственная за конвертацию, должна иметь на своих счетах достаточное количество различных валют. Расчеты в основных валютах обычно осуществляются на основе формулы «платеж против платежа» (PvP), например через Банк CLS, тогда как другие, например валюты развивающихся рынков, чаще рассчитываются на основе, не связанной с PvP. ЦВЦБ могут способствовать улучшению трансграничных платежей по трем основным направлениям.

Во-первых, как и в любой новой системе, ключевым преимуществом как розничных, так и оптовых ЦВЦБ является возможность начать все с «чистого листа». Это дает возможность центральным банкам учитывать трансграничный аспект при разработке своих внутренних ЦВЦБ. Например, инфраструктуры ЦВЦБ могут быть доступны 24/7, а это означает бесперебойное обеспечение мгновенных трансграничных расчетов и устранение несоответствий в рабочих часах между разными странами.

Во-вторых, трансграничные соглашения ЦВЦБ повысят безопасность трансграничных платежей, поскольку платежи осуществляются с использованием прямого обязательства центрального банка, которое является самым безопасным и наиболее ликвидным расчетным активом (особенно по сравнению с другими криптоактивами).

В-третьих, ЦВЦБ в качестве средства трансграничных платежей обычно предназначены для дополнения существующих вариантов трансграничных платежей. В этом случае ЦВЦБ повышают разнообразие платежных инструментов, тем самым стимулируя устойчивость, конкуренцию и эффективность в трансграничных расчетах. Возможности программирования ЦВЦБ, поддерживаемые смарт-контрактами5 и интерфейсом прикладного программирования (API), создадут условия для более быстрой и качественной совместимости с другими ЦВЦБ и другими платежными системами, отличными от ЦВЦБ. Это позволит тесно увязывать платежи с бизнес-процессами, обеспечивающими трансакции, что приведет к значительному ускорению прохождения платежей.

ЦВЦБ также могут быть специально разработаны для того, чтобы улучшить доступ физических и юридических лиц к недорогим продуктам и услугам, оплачиваемым с помощью трансграничных платежей, например благодаря упрощенной регистрации, позволяющей удаленную регистрацию или электронную систему «знай своего клиента» (e-KYC). Можно предположить, что различные типы денег центрального банка — новые ЦВЦБ и существующие (банкноты и остатки в резерве или расчетные счета) — должны дополнять друг друга в общем платежном ландшафте. Кроме того, интероперабельность различных форм денег позволила бы конечным пользователям беспрепятственно осуществлять трансакции независимо от географического местоположения, выбора поставщика платежных услуг (PSP) или типа денег, а также поддерживать конвертируемость валюты по ее номиналу.

Системы ЦВЦБ, которые существуют вместе и совместимы как с отечественными, так и с другими трансграничными механизмами перевода денежных средств, безусловно позволяют избежать фрагментации и неэффективности платежных систем (например, необходимости отдельных терминалов приема карт для платежей ЦВЦБ), обеспечат конкуренцию и облегчат внедрение таких цифровых валют. Кроме того, поскольку рынок платежей постоянно меняется, трансграничная система ЦВЦБ должна быть достаточно гибкой, чтобы взаимодействовать с будущими платежными сервисами, системами, схемами и соглашениями. Еще один важный аспект, на котором необходимо остановиться, — это обеспечение финансовой доступности. Финансовая доступность означает, что частные лица и предприятия имеют доступ к недорогим финансовым продуктам и услугам, которые отвечают их потребностям, например трансакции, платежи, сбережения, кредиты и страхование. ЦВЦБ не только не должны препятствовать такому доступу, но и по возможности расширять доступ к платежным услугам. Аспекты финансовой доступности, учитываемые во внутренних проектах экосистем ЦВЦБ, могут также расширять финансовую доступность в трансграничном аспекте. Эти конструктивные особенности могут способствовать удовлетворению потребностей отдельных групп населения, а также международных мигрантов.

Способы трансграничных платежей с помощью ЦВЦБ

В настоящее время предлагаются два основных способа трансграничных платежей с помощью ЦВЦБ. Это механизмы ЦВЦБ на основе учетных записей и токенов, которые не являются противоположностями, и даже более того — совмещены во многих системах. Считается, что один из наиболее важных вопросов при разработке ЦВЦБ центральных банков — это решить, допускать ли к цифровой валюте иностранных поставщиков платежных услуг (PSP). Исходя из решения этого вопроса возможны варианты закрытого или косвенного доступа. Закрытый доступ предполагает, что только отечественные PSP могут получать доступ, хранить и использовать ЦВЦБ. При выборе косвенного доступа иностранные PSP могут получить доступ к ЦВЦБ через посредника. Как и в случае с косвенным доступом к традиционным платежным системам, косвенный доступ к системам ЦВЦБ может принимать различные формы. Экспериментальный проект Dunbar [BIS, 2021a] признается одним из наиболее успешных.

Этот проект позволил осуществлять международные расчеты на общей платформе и эмитировать несколько цифровых валют различными центральными банками. В эксперименте приняли участие Центр инновационного хаба BIS в Сингапуре, Резервный банк Австралии, Центральный банк Малайзии, Валютное управление Сингапура и Резервный банк Южной Африки в партнерстве с R3, Partior, DBS Bank, JPMorgan, Temasek и Accenture. В рамках проекта Dunbar разработано два прототипа платформы совместного расчета из нескольких цифровых валют — мульти-ЦВЦБ (mDCBC) на Corda. Она представляет собой общую платформу, которая гарантирует автономию для участвующих центральных банков при выдаче ЦВЦБ в рамках единообразно применяемых правил. Созданные прототипы подтвердили техническую осуществимость внедрения такой общей платформы.

В общих чертах схема такой работы выглядит следующим образом: на платформе несколько центральных банков выпускают свои ЦВЦБ, которые используют подключенные к платформе коммерческие банки для проведения платежей. Эти коммерческие банки могут хранить и совершать трансакции в выпущенных цифровых валютах, которые включают ЦВЦБ в местной и иностранной валютах. Банки, подключенные к национальной платежной системе, могут обменивать свои средства на счетах в центральном банке на цифровые деньги. Иностранные банки (банки, имеющие лицензию в качестве банков в других юрисдикциях), которые не подключены к национальной платежной системе, могут обмениваться ЦВЦБ с другими банками. На платформе участники совершают трансакции, используя общие функции (смарт-контракты на DLT) и форматы обмена сообщениями.

Варианты взаимодействия систем цифровых валют ЦБ

Как упоминалось ранее, трансграничные платежи с помощью цифровых валют ЦБ также могут осуществляться благодаря обеспечению интероперабельности различных систем ЦВЦБ, а также систем ЦВЦБ и частных цифровых валют. Взаимосвязанная модель объединяет различные системы набором технических и договорных соглашений, которые не только облегчают связь и обмен данными, но также могут способствовать обеспечению иностранной валютой и расчетами. Для взаимосвязанной модели главное заключается в том, как именно связаны задействованные системы ЦВЦБ.

Они могут быть связаны с помощью единой точки доступа, где участники одной системы имеют доступ к другой системе через единый объект (шлюз), такой как поставщик платежных услуг (PSP), действующий как единый банк-корреспондент для всех и участвующий в обеих системах. Двусторонняя связь — когда две отдельные системы ЦВЦБ связаны, чтобы участники одной системы могли напрямую совершать транcакции с участниками иностранной системы, как в проекте HSBC и Jasper-Ubin. Проект Jasper-Ubin [Bank of Canada, Monetary Authority of Singapore, 2019] был экспериментом по проверке и изучению преимуществ использования блокчейна (распределенного реестра (DLT)) для трансграничных платежей. Решение Jasper-Ubin было основано на разных сетях DLT в разных юрисдикциях и направлено на повышение эффективности и снижение рисков для трансграничных платежей.

Трансграничный (между Канадой и Сингапуром), кросс-валютный (CAD и SGD) вариант использования оплаты был реализован путем построения и соединения двух сетей платформы DLT (с использованием R3 Corda для Канады и Кворум ConsenSys для Сингапура) [Bank of Canada et al., 2018]. Протокол hash time-locked contracts HTLC — надежный способ передачи сообщений между двумя системами и распределенными платформами реестров. Он использовался для соединения двух сетей и позволял проводить транcакции с применением PvP-расчетов без участия доверенной третьей стороны, действующей в качестве посредника. Этот проект успешно продемонстрировал возможность атомарных транcакций между двумя разными DLT-сетями.

Интероперабельность ЦВЦБ и систем, не связанных с ЦВЦБ

Интероперабельность ЦВЦБ и систем, отличных от ЦВЦБ, таких как системы быстрых платежей, системы RTGS или другие (будущие) системы, — ключ к обеспечению того, чтобы конечные пользователи могли беспрепятственно совершать трансграничные трансакции независимо от выбранного платежного инструмента. Например, договоренности между системами ЦВЦБ могут включать подключение к системам, не связанным с ЦВЦБ. В каждой стране для облегчения трансграничных переводов соглашения могли бы выступать в качестве системы расчетов для связанных с цифровыми валютами внутренних розничных платежных систем. Кроме того, важно предусмотреть случаи, когда плательщик хочет отправить деньги с использованием ЦВЦБ в страну без ЦВЦБ.

В целом одной из важнейших задач на современном этапе становится задача обеспечения сосуществования различных форм государственных денег (например, наличных и традиционных резервов) и частных денег (например, счетов коммерческих банков и электронных денег). Предоставление тщательно выверенного доступа нерезидентам к внутренним экосистемам ЦВЦБ может повысить доступность финансовых услуг. Например, путем предоставления гражданам, работающим за границей, возможности переводить средства в ЦВЦБ на счета членов своих семей в странах их пребывания.

Это окажет положительное влияние на расширение доступа как к финансовым услугам внутри страны, так и к трансграничным услугам. Однако могут увеличиться риски, связанные с конвертацией валют. Обеспечение внутренней интероперабельности также имеет важное значение в экосистеме ЦВЦБ. Приведем примеры нескольких проектов с разными вариантами интероперабельности. Так, в июле 2021 г. был завершен проект ProsperUs [Banque de France, 2021].

Этот проект охватывал выпуск и распределение ЦВЦБ в евро и прав на их использование для переводов денежных средств в режиме реального времени между физическими лицами из Франции в Тунис. В эксперименте участвовали Банк Франции и Центральный банк Туниса в сотрудничестве с группой фирм частного сектора, в которую входят ProsperUs, французский банк Wormser Frères, тунисский банк BIAT и его французская дочерняя компания BIAT France.

В этом эксперименте трансграничный перевод средств для клиента в Тунисе осуществлялся из французского банка в Центральный банк Туниса. Поток платежей содержал сведения об отправителе, бенефициарном владельце и его банковских реквизитах в Тунисе. В данном случае Центральный банк Туниса действовал как банк-корреспондент, принимающий денежные переводы в евро для тунисских банков.

Одно из основных преимуществ проекта заключено в практически мгновенных расчетах и отправке денежных средств получателю перевода. Другой пример — проект Helvetia. Этот проект взаимодействия между токенизированными активами и финансовым рынком на основе DLT-инфраструктуры (совместный проект Инновационного центра BIS в Швейцарии и Швейцарского национального банка).

Этот эксперимент должен был ответить на то, каким образом будут осуществляться расчеты в деньгах центрального банка. Дизайн решения состоит из трех компонентов: (1) тестовая платформа SDX; (2) швейцарская тестовая система RTGS; и (3) основные банковские тестовые системы коммерческих банков и Швейцарского национального банка.

Вторая фаза Helvetia исследует трансграничные расчеты в единой валюте. Еще один проект — mBridge [BIS, 2021b] — направлен на создание прототипа платформы ЦВЦБ для трансграничных платежей. В проекте участвует Центр инновационного хаба BIS в САР Гонконг, Денежно-кредитное управление Гонконга, Институт цифровых валют Народного банка Китая, Центральный банк Объединенных Арабских Эмиратов, Банк Таиланда и партнеры из частного сектора.

Модель основана на консенсусном протоколе HotStuff. Участники обмениваются одноранговыми зашифрованными сообщениями и используют сервер/встроенную базу данных RocksDB для их постоянного хранения. Внедрение технической платформы все еще находится в стадии разработки. И еще один проект, который пока не завершен, — это проект E-CNY [Bank of China, 2021].

Речь идет о цифровой версии фиатной валюты, выпущенной Народным банком Китая (НБК). Она разработана в основном для внутреннего розничного использования и направлена на повышение эффективности и устойчивости платежей центрального банка.

В рамках проекта E-CNY принята двухуровневая модель, в соответствии с которой НБК выдает E-CNY коммерческим банкам, авторизованным НБК, а они в свою очередь осуществляют обмен и обращение валюты среди населения. С точки зрения конструктивных особенностей система представляет собой многоуровневые кошельки с различными пороговыми значениями для достижения синергии между такими характеристиками, как анонимность, снижение рисков и расширение доступа к финансовым услугам. Следуя принципу «анонимность при небольших размерах средств и отслеживаемость при больших объемах средств», кошельки с более низкими порогами размеров средств могут быть анонимными.

В результате получается, что электронный юань больше подходит для сельских или неблагополучных районов, где существуют проблемы с идентификацией пользователей.

Кошельки с более высокими пороговыми значениями соответствуют процедурам проверки клиентов, обеспечивающим соблюдение требований ПОД/ФТ. E-CNY не выплачивает проценты по своим авуарам из-за количественных ограничений, а также чтобы избежать конкуренции с банковскими депозитами и способствовать расширению доступа к финансовым услугам.

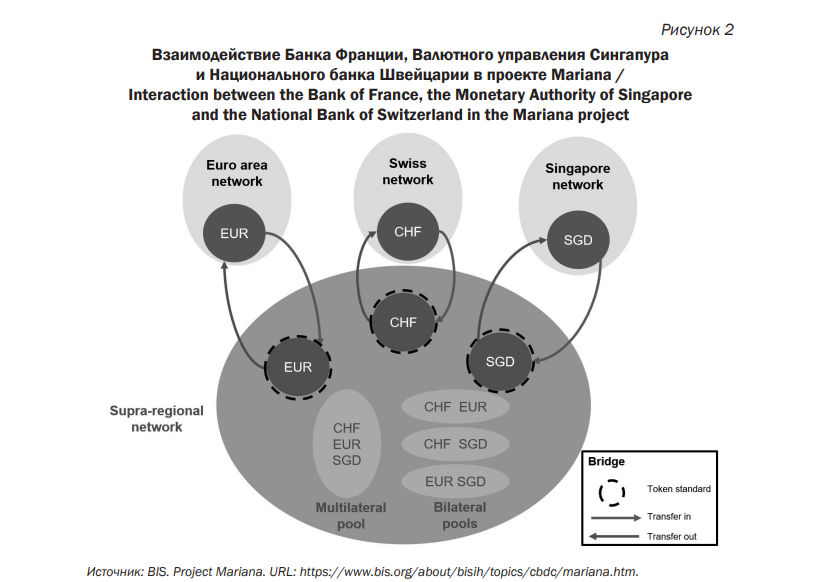

В проекте Mariana, который был запущен в 2022 г., используются протоколы децентрализованного финансирования (DeFi) для автоматизации валютных расчетов, и он также направлен на потенциальное улучшение трансграничных платежей [BIS, 2022b]. В проекте участвуют центры инновационных хабов еврозоны, Сингапура и Швейцарии совместно с Банком Франции, Валютным управлением Сингапура и Национальным банком Швейцарии. Предполагается, что автоматизированные маркет-мейкеры (АММ) могут стать основой для нового поколения финансовой инфраструктуры. Такой трансграничный обмен оптовыми ЦВЦБ является первым, в котором участвуют три узловых центра (рис. 2).

Проект Mariana направлен на изучение автоматизированных маркет-мейкеров для трансграничного обмена швейцарских франков, евро и сингапурских долларов на оптовые цифровые валюты. К середине 2023 г. проект позволит изучить потенциал финансовых учреждений по урегулированию валютных сделок на финансовых рынках. Сегодня DeFi, построенные на публичных блокчейнах, используют протоколы смартконтрактов для автоматизации рынков крипто- и цифровых активов. Протоколы AMM сочетают ликвидность с инновационными алгоритмами для определения цен между двумя или более токенизированными активами. В будущем аналогичные протоколы AMM могли бы стать основой для нового поколения финансовых инфраструктур, облегчающих трансграничный обмен цифровых валют ЦБ.

Заключение

Появление цифрового рубля в России принесет много изменений в область расчетов в стране, а в перспективе и в международных расчетах. Цифровой рубль имеет целый ряд преимуществ, но этот тип платежного инструмента также требует внимательного отношения со стороны регулятора и игроков в области управления рисками, устойчивости системы, взаимодействия c фиатными деньгами, использования для трансграничных операций. Уже сейчас на этапе тестирования должна быть продумана и спроектирована возможность интероперабельности различных платежных инструментов и систем. Кроме того, необходимо понимание того, как цифровой рубль будет использоваться в розничных и оптовых операциях и, следовательно, будет ли он единым инструментом или различными его версиями.

Огромный исследовательский интерес вызывает тема возможных международных расчетов с помощью цифрового рубля. Можно ли будет для этого использовать тестируемый цифровой рубль или нужно будет создавать новую ЦВЦБ — вопрос, который можно и даже необходимо обсуждать уже сейчас, основываясь на результатах различных международных проектов. Рассмотренные в статье различные подходы к организации трансграничных расчетов с помощью разрабатываемых разными странами цифровых валют центральных банков могут способствовать выработке оптимальных решений при создании национальной цифровой валюты.

Источник: Финансовый журнал•Financial Journal•№2•2023

4 июня 2024 года

19 марта 2024 года