В совместной презентации "События, триггеры и инструменты ESG-рисков" своим видением текущей ситуации с развитием ESG-банкинга и управлением ESG-рисками поделились представители Банка ГПБ, Райффайзенбанка и Московского кредитного банка.

По словам первого вице-президента - руководителя службы управления рисками Банка ГПБ Наталии Пузырниковой, целесообразно определить подходы к оценке ESG-рисков таким образом, чтобы получить новый эффективный инструмент работы банка с контрагентами. При этом важно не разделение компаний на соответствующие или не соответствующие ESG-критериям, но управление рисками в динамике.

Развитие регуляторной среды, по ее мнению, должно заключаться не столько в разработке ограничений в кредитовании "коричневых" отраслей, сколько в стимулировании движения компаний в сторону все большего соответствия ESG-критериям и помощи им в этом процессе со стороны банков. Развитие ESG - это комплексная задача, выполнить которую без связки регулятора и банков невозможно, резюмировала Наталия Пузырникова.

Начальник центра департамента кредитных рисков корпоративного бизнеса Банка ГПБ Тимур Латыпов озвучил совместные выводы, сделанные тремя банками. По их оценке, финансовый сектор РФ недостаточно подготовлен к резкому введению обязательных регуляторных требований по ESG, поэтому требуется переходный период.

Необходима регуляторная поддержка сектора вместо регуляторного принуждения. Банковский сектор может подталкивать индустрию к "зеленому" переходу, но это влияние будет ограниченным, отметил Тимур Латыпов. Требуются общественные дискуссии для оценки необходимых мер по адаптации к обязательным требованиям по ESG и затрат на их внедрение. Необходимы также регуляторная ясность в трактовке требований к ESG, адаптация европейских стандартов к российским условиям, создание базы данных для стандартизации инструментов оценки ESG-рисков.

Тимур Латыпов рассмотрел ключевые вопросы оценки ESG-рисков, на которые пока нет ответа. В заключение он отметил, что для стимулирования перехода к ESG нужна стратегия для каждой индустрии, тогда банки в рамках этой стратегии найдут точки для приложения своих усилий и средств и смогут помочь компаниям в процессе "зеленой" трансформации.

Начальник отдела стратегического риск-менеджмента, исполнительный директор Райффайзенбанка Алина Силина подробнее остановилась на связи между ESG-риском и кредитным риском, поделилась опытом мониторинга ESG-рисков, описала существующие сложности со сбором сведений, которые целесообразно было бы учесть при разработке регулирования.

Директор по устойчивому развитию Московского кредитного банка Илья Корляков рассказал о подходах к социально-экологической оценке клиента и трудностях, связанных с ее проведением. В их числе сжатость сроков при проведение социально-экологической оценки, закрытость информации о ESG-аспектах деятельности клиентов, сложности при согласовании планов корректирующих действий клиентов и в продвижении лучших практик и требований, превышающих обязательные законодательные требования.

Партнер, директор департамента корпоративного управления и устойчивого развития ФБК Grant Thornton Владимир Скобарев выступил с презентацией "ESG Due Diligence и поддержка клиентов банков".

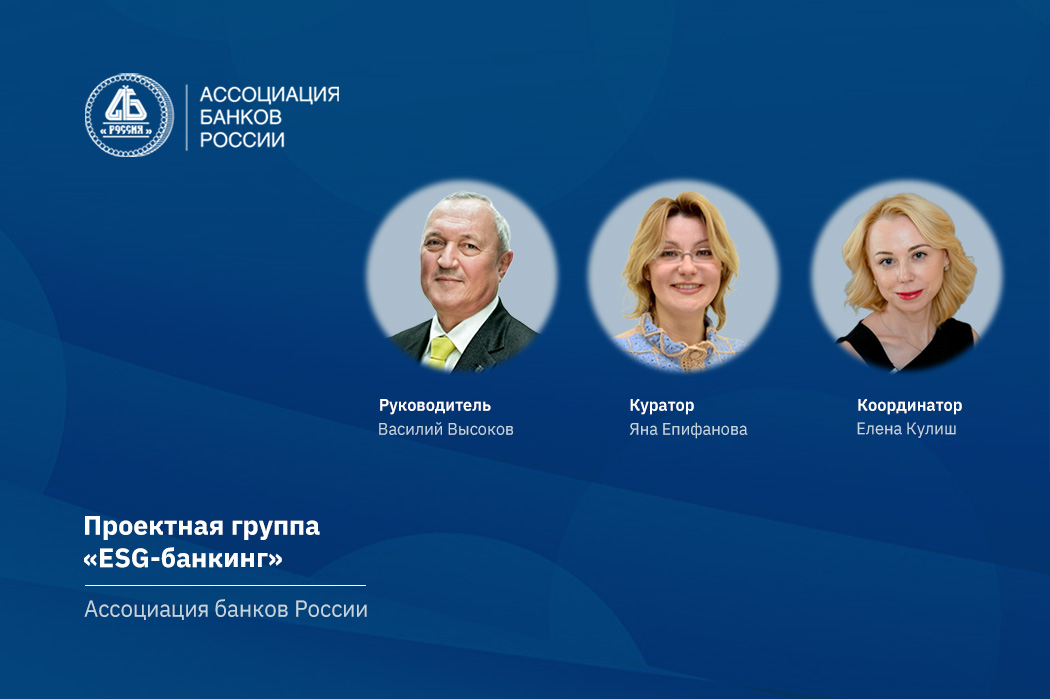

Руководитель Проектной группы "ESG-банкинг", председатель совета Банка "Центр-инвест" Василий Высоков отметил продуктивность дискусии, начатой на круглом столе "ESG-банкинг: сегодня и завтра" в рамках XVIII Международного банковского форума в Сочи. Он отметил, что итогом обсуждения подходов к управлению ESG-рисками должен стать предметный диалог с регулятором о том, как ESG-риски связаны с остальными рисками, включая кредитный. Проектная группа должна предложить свое решение существующих в этой области проблем.

Василий Высоков также заявил, что банкам нужна поддержка со стороны правительства в плане определения требований к клиентам кредитных организаций, которые будут предъявляться с точки зрения экологии, социальных и управленческих задач. Кроме того, остается открытым вопрос о системе стимулирования ESG-банкинга. Профессиональное сообщество едино в понимании необходимости стимулирующих мер для банков и бизнеса для обеспечения эффективного продвижения по пути ESG-трансформации. Важно предложить эти меры и донести позицию банков, чтобы государство не ограничилось штрафными санкциями, добавил он.

Читайте также: "ESG в финансовой отрасли: трансформация умов необратима"

30 сентября 2021 года

,

Онлайн